Драма на валютном рынке не слишком сильно взволновала большинство россиян. Две трети граждан убеждены, что рубль — лучшая валюта для сбережений. Возможно, даже курс 66,6 руб./$ не убедит их в обратном, понадобится 77,7, 88,8 или даже 99,9 руб./$.

Мало найдется на свете вещей, которые даются рублю так же легко, как падение до полугодового минимума, и, чем дальше он падает, тем более интригующим становится этот процесс. С мая 2015 года рубль потерял по отношению к доллару более 25%, и казалось, что на отметке 65 руб. пора бы уже остановиться. Но стоило в минувшую среду Министерству энергетики США сообщить, что коммерческие запасы нефти неожиданно выросли (на 2,6 млн баррелей за неделю), и рубль не смог устоять. Уже к вечеру того же дня курс доллара непринужденно взял уровень 66 руб., что в последний раз с ним случалось в начале февраля 2015 года, а в четверг перевалил за 67,5 руб.

В нынешнем падении, утешает главный экономист ФГ БКС Владимир Тихомиров, есть элемент сезонности: "Рубль просто следует за нефтью. Примерно со второй половины июля до второй половины сентября нефть традиционно дешевеет из-за падения спроса в США. Период отпусков заканчивается, потребление бензина, связанное с поездками на автомобилях, снижается, а отопительный сезон еще не начался". Правда, сезонный фактор не повлиял бы на ситуацию так сильно, если бы к сезону цены на нефть не падали уже несколько месяцев подряд. В мае, на локальном пике, баррель Brent стоил около $67, а сейчас и $50 за баррель сойдут, кажется, за оптимистический прогноз.

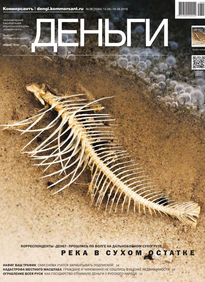

На глобальном рынке — переизбыток нефти. С одной стороны, цену толкает вниз ожидание выхода на рынок нового крупного игрока — Ирана, а также понимание, что сокращение добычи в США оказалось спорной идеей. Количество действующих буровых установок в стране растет вот уже два месяца, и сейчас их не меньше, чем было в апреле, несмотря на снижение цен. С другой стороны, замедление китайской экономики не дает повода надеяться на рост спроса, и девальвация юаня (в середине августа его официальный курс к доллару уменьшился почти на 5%) укрепила инвесторов в этом настроении. В целом, отмечает аналитик "ВТБ Капитала" Максим Коровин, "смягчение монетарной политики должно поддержать экономический рост в Китае и в итоге спрос на сырье". Но краткосрочно от девальвации выросла только неопределенность, и "многие инвесторы взяли паузу, чтобы посмотреть, каким будет эффект на сырьевых рынках".

"Хотя прогнозы цен на нефть по-прежнему сильно варьируются, последние данные консенсус-опросов говорят о том, что большинство экспертов пересмотрели их в сторону снижения",— говорит аналитик Райффайзенбанка Мария Помельникова. Базовый сценарий исследовательского центра Raiffeisen Research предполагает возможное "небольшое восстановление цен на нефть во втором полугодии, в среднем до $52 за баррель". Но даже такой позитивный сценарий не обещает рублю большого успеха. В отчете Raiffeisen Research отмечается, что в периоды падения цены на нефть курс рубля коррелирует с ней сильнее, нежели когда эта цена начинает восстанавливаться. Соответственно, лучшее, на что может рассчитывать российская валюта, если нефть вернется к уровню $50 за баррель или чуть выше,— 65 руб./$ к концу года. В случае стабилизации у отметки $48 "более вероятен курс в районе 67 руб./$", добавляет Мария Помельникова.

Впрочем, новости прошлой среды и последовавшее падение нефти ниже $47 за баррель Brent увеличивают шансы на реализацию и более негативных сценариев. Если еще в начале недели сценарий "нефть по $45" казался, по признанию Максима Коровина, "слишком теоретической конструкцией", то сейчас этот уровень выглядит весьма вероятным. Но и эта точка зрения может оказаться чрезмерно оптимистичной, если сбудется прогноз президента Казахстана Нурсултана Назарбаева, предложившего Кабинету министров готовиться к цене $30-40 за баррель. Под это напутствие казахстанский тенге, отправленный в четверг в свободное плавание, подешевел сразу на 23%.

Набор вероятностей

"В постоянно изменяющихся условиях лучше использовать сценарный подход к прогнозам: при наличии нескольких серьезных рисков для курса, которые определяются исключительно внешними условиями, вероятность реализации какого-то единого прогноза не очень велика",— предупреждает Мария Помельникова. В перечне таких рисков не только падение цены на нефть и замедление роста экономики Китая, но и, например, повышение ставки ФРС США.

Правда, публикация стенограммы последнего (июльского) заседания Комитета по открытым рынкам ФРС США показала, что большинство членов комитета считают необходимым дождаться дальнейшего улучшения ситуации на рынке труда, поэтому вероятность повышения ставки уже в сентябре меньше, чем считалось, полагает Помельникова. Прошедшая девальвация юаня также существенно увеличивает шансы, что в сентябре ФРС не решится поднимать ставку, добавляет Владимир Тихомиров.

Если повышение ставки будет отложено, это немного облегчит положение рубля. Принципиально "повышение ставки в США, которое приведет к выходу из активов развивающихся стран и может усилить отток капитала, в том числе из России,— фактор, который может значительно повлиять на рубль", подчеркивает Помельникова. С другой стороны, даже если повышение состоится, "возможно, что воздействие на российскую валюту будет менее серьезным в силу меньшей вовлеченности России в мировой финансовый рынок в сравнении с другими развивающимися странами, что, однако, во многом обусловлено ухудшением геополитической ситуации и санкциями против РФ".

По сравнению с этими рисками прочие представляются почти символическими. В частности, внешний долг, по словам Владимира Тихомирова, "не является проблемой ни для валютного рынка России, ни для курса рубля": "Пик платежей мы прошли, запасы валюты были созданы как в компаниях, так и в банках, и никаких проблемных ситуаций в плане выплат по долгу я не ожидаю. И в ближайшие несколько лет график выплат будет показывать все уменьшающиеся объемы платежей".

Того же мнения придерживаются в Центробанке. Согласно опубликованной ЦБ оценке фактических платежей по внешнему долгу, с сентября по декабрь они составят только $35 млрд из $61 млрд, подлежащих выплате в этот период. Проведенный ЦБ опрос 30 крупнейших нефинансовых организаций показал, что долг "родственным" компаниям, "имеющий высокую вероятность пролонгации и рефинансирования", составляет 45% общей суммы (в ноябре — 8%, в сентябре — 75%). Тем не менее, как считает Помельникова, в сентябре и декабре выплаты по внешнему долгу могут оказать "некоторое негативное влияние на рубль".

Мрачных красок картине добавляет то, что возможности ЦБ повлиять на курс ограничены. С одной стороны, напомнил на днях помощник президента Андрей Белоусов, "у нас нет тех валютных резервов, которые мы могли использовать для поддержки рубля в 2013 году". Размер международных резервов РФ немногим превышает $300 млрд (без золота, с золотом — почти $360 млрд), а "из этих $300 млрд больше $120 млрд — запасы правительства: Резервный фонд и ФНБ". Остатка хватит, заметил Белоусов, всего на девять месяцев товарного импорта или на полгода импорта товаров и услуг, так что остается "другой рычаг — ключевая ставка". Но и он дает не много возможностей.

"Если курс начнет ускоренно ослабевать, мы не исключаем, что ЦБ может сделать паузу в снижении ключевой ставки до конца года, чтобы избежать усиления девальвационных ожиданий и потенциального эффекта на инфляцию,— говорит Мария Помельникова.— Но продолжительная пауза не способствовала бы активизации экономики, которая продолжает находиться в рецессии". При этом, добавляет она, "перспектива более резкого сокращения инфляции в первом квартале 2016 года, когда она может опуститься ниже 8% год к году", рано или поздно заставит вернуться к вопросу о дальнейшем снижении ключевой ставки.

По мнению Помельниковой, даже в "сценарии небольшого роста среднегодовой цены на нефть в 2016 году" на серьезное укрепление курса вряд ли стоит рассчитывать, "поскольку в таких условиях велика вероятность возобновления ЦБ покупок валюты в рамках долгосрочной цели по наполнению международных резервов, с $360 млрд до $500 млрд за пять--семь лет" (сценарий, принятый Raiffeisen Research за базовый, предполагает на конец 2016 года 65 руб./$, как и на конец 2015-го).

В параллельной вселенной

Новый цикл ослабления рубля может стать неприятным сюрпризом для российских граждан. Большинство из них (60%, по опросам НАФИ, 66% по данным мониторинга "инФОМа" для ЦБ) еще в июле были убеждены, что рубль является лучшей валютой для сбережений. Более того, по опросу НАФИ, в сравнении с предыдущими годами доверие к рублю даже выросло. То, что с мая по июль, когда проводились замеры, рубль потерял порядка 12%, большинство респондентов, похоже, просто не заметили.

Правда, тех, для кого вопрос о валюте имеет практическое значение, не много: по данным "инФОМа", о наличие сбережений сообщает 39% (минимум зафиксирован в декабре 2014-го — 31%). При этом, как рассказывает руководитель департамента исследований банковского сектора НАФИ Ирина Лобанова, "треть потребителей трудоспособного возраста считают сбережениями любую сумму, которую они не планируют тратить в ближайшие дни,— это может быть и 10 тыс. рублей, и 20 тысяч".

Это наблюдение подтверждается банковской статистикой: по данным АСВ, средний размер застрахованного вклада — 36 тыс. руб. Естественно, обладателю таких денег редко когда имеет смысл переводить их в иностранную валюту. Что же до остальных, то, как предполагает директор проектов ООО "инФОМ" Людмила Преснякова, многие просто не успели отреагировать на падение: "В середине июля у людей было ощущение, что рубль более или менее стабилизировался, ведь еще зимой доллар стоил гораздо больше. Они стали чаще считать, что время для сбережений хорошее, и чуть больше стало тех, кто предпочел бы отложить деньги, а не потратить. Возможно, и мы, и коллеги из НАФИ поймали последний тренд только-только возвращавшегося доверия к деньгам и к рублю как средству сбережения. Не исключено, что сейчас оно опять понизится".

"Я не знаю, что покажет следующий замер, это отчасти зависит от динамики курса,— продолжает Преснякова.— Валюта — реальность, параллельная большинству населения, и для людей, которые не имеют дела с валютой, 56 руб. за доллар или 65 — величины одинаковые, они даже не заметят, что цифры стоят в разном порядке. Но, если через неделю будет 75 или 80, тогда до людей дойдет. Пока картину определяет несколько факторов: и то, что стали меньше сберегать, и временной лаг по реакции, и еще непонимание, что делать, смущение от того, что курс валюты все время движется, и финансовая неграмотность".

По данным "инФОМа", доля тех, кто предпочел бы рубль, даже в декабре 2014-го, ниже 62% не опускалась. Согласно приведенному в последнем отчете распределению ответов на открытые вопросы, 11% всех респондентов мотивируют выбор рубля для сбережений тем, что это "наша национальная валюта", "родная", 12% считают, что рубль стабильнее, ведь "валюта все время меняется", а 15% — что более надежен, потому что "неизвестно, что будет с долларом, а рубль всегда у нас".