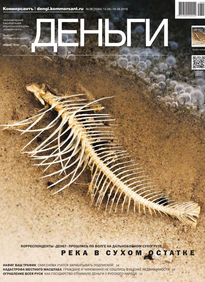

Надежды на то, что к осени экономика России начнет подавать признаки жизни или даже выйдет из рецессии, похоже, не оправдались. Скорее всего, стоит ждать и дальнейшего снижения уровня жизни, и новых проблем, причем не только в конце 2015 года, но и в 2016-м.

Экономика слабо подергивалась. В годовом выражении падение ВВП снова ускорилось — минус 4,6% в июле против июньских минус 4,2%, но и в этих цифрах можно было откопать надежду на лучшее. "Если смотреть на очищенную от сезонности динамику месяц к месяцу, то в июне у нас было около нуля, но со знаком минус — 0,1%, то в июле тоже около нуля, но со знаком плюс — те же 0,1%,— указал министр экономического развития Алексей Улюкаев.— Видно, что мы где-то на дне лежим — или как назвать это движение?" "Это все очень хрупко",— заметил также министр, но рискнул добавить: "Уж точно вниз не пойдем, а, будем ли выходить заметно в рост, сложно сказать" (цитата по "Интерфаксу").

Несмотря на все оговорки прогноз, сделанный министром во вторник, 25 августа, прозвучал отчаянно смело. Накануне цена барреля Brent упала сразу на 6,6%, ниже $43, потянув за собой сырьевые валюты. Доллар США протестировал уровень 71,65 руб., и ЦБ впервые установил официальный курс на отметке выше 70 (70,7465 руб./$). Индекс РТС (по словам главного трейдера рынка акций "Ренессанс Капитала" Алексея Бачурина, буквы впору расшифровывать как "рынок тоски и страданий") продолжил снижение, потеряв 4,9%. Впрочем, как заметили в Sberbank CIB, рынок "переживал и более серьезные испытания": "С 2007 года мы насчитали более 20 случаев, когда индекс РТС упал за два дня больше, чем за пятницу и понедельник (8,9%)". К тому же в этот "черный понедельник" РТС вел себя не хуже остальных: лидером падения был китайский Shanghai Composite (минус 8,5%), другие биржевые индексы снизились на 3-6%.

Конечно, за обвалом немедленно последовала коррекция, но она не затронула китайский фондовый рынок. Падение индекса деловой активности (PMI Китая) до 47,1 (минимальное значение за 77 месяцев) оказалось для него слишком серьезным ударом, а реакция Народного банка — слишком слабой: после снижения ставок по кредитам и нормы резервирования для банков индексы уменьшались еще два дня подряд. Впрочем, сложно представить, какую реакцию китайских властей сочли бы достаточной инвесторы, которые все больше укрепляются в своем подозрении, что официальные данные по росту ВВП Китая — 7% в год — далеки от реальности (Citi оценивает "приписки" как минимум в 2 п. п.).

Ставшее очевидным замедление экономического роста в КНР — весомый повод пересмотреть взгляды и на перспективы мировой экономики, и на будущее цен на сырье, включая нефть. Citi, к примеру, понизил прогноз роста мирового ВВП на 2016 год с 3,3% до 3,1%, с оговоркой, что реальный его размер может оказаться на 0,2-0,4 п. п. ниже в зависимости от успехов китайской статистики в деле фальсификации. Но, как указывает директор по исследованиям и аналитике Промсвязьбанка Николай Кащеев, падение китайского рынка, коррекция в США и снижение цен на нефть — параллельные процессы. И для цен на нефть спрос в Китае не единственная проблема: каждая нефтедобывающая страна пытается бороться за свою долю рынка, ОПЕК не контролирует ситуацию — и на все это накладывается общее долгосрочное ожидание, "что нефть будет постепенно исчезать из списков жизненно необходимых вещей".

"Нас ждут долгие годы низких сырьевых цен со всем, что из этого вытекает. Самая лучшая аналогия — то, что происходило примерно с 1986 года до начала 2000-х годов,— соглашается доцент факультета финансов и банковского дела РАНХиГС Сергей Хестанов.— На днях все цитировали министра нефти Ирана, который сказал, что его страна будет любой ценой бороться за свое место на рынке. В сентябре 1985 года такие же слова произнес шейх Ямани, на тот момент — министр нефти Саудовской Аравии, и это послужило спусковым крючком для длительного падения цен".

Впрочем, у многих на рынке есть ощущение, что ценовое дно для нефти если и не пройдено окончательно, то хотя бы найдено (в минувший четверг Brent закрепилась выше отметки $44). Стратег Saxo Bank Оле Хансен указывает, правда, что спрос на нефть в США будет низким, и "на рынке сохранится переизбыток предложения" в ближайшие пару месяцев, но, с другой стороны, отмечает аналитик УК "Альфа-Капитал" Андрей Шенк, при $43 за баррель "желающих продавать нефть осталось не так много". Кроме того, "текущий уровень близок к себестоимости извлечения нефти во многих странах,— добавляет Шенк.— Маржа производителей упала до минимума, что ограничивает инвестиции в отрасль, это долгосрочный фактор поддержки". И это в принципе дает основание надеяться, что президент Казахстана Нурсултан Назарбаев, предсказывая коридор $30-40 за баррель, несколько перестраховался. А если Назарбаев вдруг окажется прав, то, по оценке Сергея Хестанова, прогноз курса доллара от 80 до 105 руб. будет достаточно мотивированным.

Дно со всеми неудобствами

Вероятной стабилизацией цен на нефть (на невысоком, впрочем, уровне) оптимистичные ожидания, похоже, исчерпываются. Мария Помельникова из Райффайзенбанка говорит, что данные Росстата о состоянии ключевых макроэкономических индикаторов в июле "оставляют негативное впечатление". Во-первых, ускорилось падение инвестиций — с июньских 7,7% в годовом выражении до 8,5% в июле, что заметно хуже прогнозов. Правда, Наталья Орлова из Альфа-банка, ссылаясь на "высокую волатильность этого индикатора", полагает, что беспокоиться пока рано. Однако и динамика промышленного производства, упавшего, по ее выражению, "лишь на 4,7%" год к году, выглядит, признаться, не так уж жизнеутверждающе.

С одной стороны, с корректировкой на сезонность эти данные означают, что спад в промышленности остановился (выпуск сохранился на июньском уровне). С другой — избежать ухудшения общего показателя, как отмечает Помельникова, удалось лишь благодаря росту добычи на 0,2% (вместо июньского падения на 0,9% в годовом выражении) и легкому замедлению падения в энергетике (на 0,8% против 1% в июне). Но в обрабатывающей промышленности падение ускорилось до 7,1% (в июне было 6,6%), несмотря на то что экспортные отрасли (нефтепереработка, химия, металлургия) чувствуют себя неплохо, а пищевая и легкая промышленность налаживают импортозамещение.

"Эффекта импортозамещения и роста рублевых доходов экспортных компаний на фоне обесценения рубля недостаточно, чтобы нивелировать негативные эффекты от снижения инвестиций и сужения внутреннего спроса",— заключает Мария Помельникова. По ее оценке, падение в промышленности может ускориться и составить по итогам года около 4% (за семь месяцев — 3%).

Руководители предприятий ждут примерно того же. По данным лаборатории конъюнктурных опросов ИЭП имени Гайдара, их оценки текущего спроса в августе выросли, а прогнозы спроса на будущее, как и прогнозы занятости, резко ухудшились. "Промышленность теряет оптимизм и готовится, похоже, углубить дно кризиса",— опасается заведующий лабораторией Сергей Цухло.

На рост спроса действительно рассчитывать непросто. По оценкам Росстата, реальные среднедушевые доходы в июле упали не так уж сильно (в июле — на 2% к июлю 2014 года против 3,1% в июне), но реальные зарплаты начали снижаться быстрее прежнего (на 9,2% против 8,6%). Очередной цикл обесценения рубля, конечно, может спровоцировать панический спрос (Наталья Орлова напоминает, что в похожих обстоятельствах в декабре 2014 года оборот розницы вырос на 5,3%, что в два раза лучше средних на тот период показателей), но такая "поддержка" розницы в конечном счете лишь усугубляет последующий спад.

Между тем июльские цифры оборота розничной торговли и без того обескураживают (хотя они и чуть лучше, чем в июне,— падение на 9,2% год к году против 9,4%). "Снижение потребления практически не отличается от разочаровывающих весенних показателей,— говорит Помельникова.— Это значит, что потребители не отреагировали на период весеннего укрепления рубля и снижение инфляции, а новое ослабление курса негативно скажется на покупательной способности". Однако аналитики "ВТБ Капитала", изучив июльскую статистику, отмечают резкий (на 52,5% к предыдущему месяцу) рост спроса на сахар — конечно, тут сработал сезонный фактор, но в июле 2014 года спрос увеличился не так существенно, только на 27,6%. "Это говорит о сохранении тенденции к потреблению более дешевых продуктов и дальнейшему повышению роли продуктов собственного производства",— полагают аналитики.

Источники хрупкости

Августовское падение нефтяных цен и курса рубля сделало еще более призрачными шансы, что сбудется хотя бы обновленный прогноз Минэкономики, предполагающий снижение ВВП в 2015 году на 3,3% (ранее говорилось о 2,8%). Так же маловероятно, что к концу года инфляция замедлится с нынешних 15,5% до 11,4-11,9%.

"Уже случившейся девальвации достаточно, чтобы добавить не менее одного процентного пункта к текущей инфляции. Причем, если цена на нефть больше не снизится, основной дополнительный эффект переноса обесценения рубля на цены, скорее всего, реализуется в этом году, тогда как 2016 год затронет лишь отчасти. Как следствие, к концу 2015 года инфляция рискует превысить прогнозируемые Минэкономразвития 11,9%, а в 2016 году ее уровень во многом будет определяться дальнейшим сценарием цен на нефть,— говорит Помельникова.— Учитывая риски, связанные с ситуацией на валютном рынке, ЦБ, скорее всего, откажется от снижения ключевой ставки в ближайшей перспективе".

Ослабление рубля и падение цен на сырье создают сложности и для реализации инфраструктурных мегапроектов, замечает Алексей Бачурин,— они, как правило, отчасти завязаны либо на импортное оборудование, либо на иностранное финансирование. Директор департамента Восточной Европы и Центральной Азии китайского Министерства коммерции Лин Цзи, по сообщению ИТАР-ТАСС, уже заявил, что Китай видит в ослаблении рубля риски для реализации совместных проектов, а также развития двусторонней торговли. А "Газпром" в своих пресс-релизах о реализации проекта "Сила Сибири" стал указывать, что поставки газа по этому трубопроводу начнутся "в периоде май 2019 года — май 2021 года" (ранее 2021 год даже не упоминался). "Риски российско-китайским проектам — на нашей территории,— подчеркивает заместитель директора Института Дальнего Востока РАН Андрей Островский.— У нас нет гарантий инвестициям. У нас падение рубля до 70 руб./$. Это у нас экономика разваливается".

Если цены на нефть и курс не восстановятся, темпы падения российского ВВП в третьем квартале "будут сопоставимы с результатами второго квартала (4,6%), а в четвертом квартале снижение замедлится не слишком существенно", полагает Мария Помельникова. Пока она прогнозирует падение ВВП в 2015 году на 4%, но отмечает, что, "если цена на нефть останется на текущих низких уровнях, возникают риски падения ВВП и в 2016 году, потому что прежние прогнозы — о небольшом росте экономики — исходили из сценария восстановления цены на нефть до уровня выше $60".

"Мы с самого начала давали прогноз рецессии на 2016 год,— говорит Николай Кащеев.— Потому что у нас здорово научились усугублять ситуацию на пустом месте. И иногда говорят вещи, очевидно неадекватные. Вроде уже достигнутого дна".